米乐m6:补短板和政策加码趋势仍将持续,传统基建重要作用仍凸显,基建央企、地方区域龙头、园林和装修装饰龙头未来仍将受益传统基建的稳步推进。中长期来看,建筑行业需求趋于稳定,各领域优质龙头市占率提升程度或更加显著,除各传统工程领域外,新基建的推进将为布局新兴业务领域的企业带来新的业绩增长点和估值提升,。”

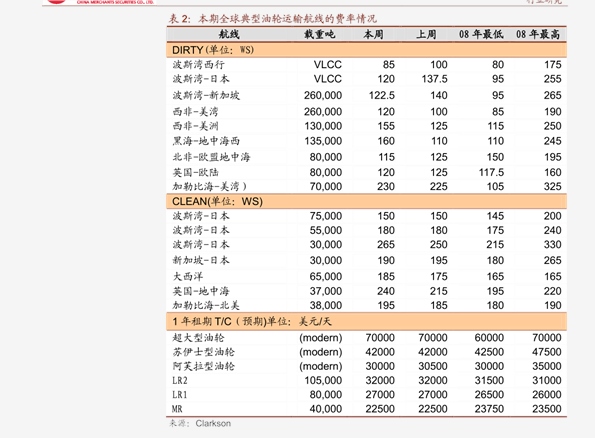

1.■行业及政策动态1)2020年11安信证券月11日,中新网,10月社会融资规模增量为1.42万亿元,比上年同期多5493亿元。

2.其中,对实体经济发放的人民币增加6663亿元,同比多增1193亿元;对实体经济发放的外币折合人民币减少175亿元,同比多建筑行业动态分析减165亿元;委托减少174亿元,同比少减493亿元;信托减少875亿元,同比多减251亿元;未贴现的银行承兑汇票减少1089亿元,同比多减36亿元;企业债券净融资2522亿元,同比多490亿元;政府债券净融资4931亿元,同比多3060亿元;非金融企业境内股票融资927亿元,同比多747亿元。

3.2)2020年11月10日,中证网,农业农村部指出加快起草形成?十四五?推进农业农村现代化规划提纲;深入开展双循环新格局下推进乡村振10月地方债和信贷支撑社融增量兴、米乐m6建设农业现代化示范区、乡村振兴先行示范区等重大问题研究;抓紧起草支持脱贫地区特色产业可持续发展的指导意见。

4.■本周行情回顾本周(1农村基础设施建设获大力推进1.9-11.13)建筑行业(申万建筑装饰指数)涨幅为-0.71%(HS300为-0.59%)。

5.本周行业涨幅前5为维业股份(+8.93%)、风语筑(+8.87%)、中工国际(+7.97%)、三联虹普(+7.88%)、奇信股份(+7.31%);本周行业跌幅前五为龙元建设(-17.39%)、浦东建设安信证券(-7.83%)、美晨生态(-7.61%)、汉嘉设计(-7.19%)、测绘股份(-6.30%)。

6.从行业整体市盈率来看,至11月13日建筑装饰行业市盈率(TTM,指数均值建筑行业动态分析整体法)为9.52倍,较上周有所回落,高于去年同期行业市盈率(8.96倍)水平。

8.当前行业市盈率(TTM)最低前5为中国中铁(5.09)、中国建筑(5.12)、中国铁建(5.57)、米乐m6多喜爱(5.91)、葛洲坝(6.69);市净率(MRQ)最低前5为中国交建(0.60)、中国铁建(0.63)、中国中铁(0.67)、中国电建(0.67)、中国中冶农村基础设施建设获大力推进(0.74)。

9.本周建筑装饰行业(SW)周涨幅-安信证券0.71%,弱于深证成指(-0.61%)、沪深300(-0.59%)、上证综指(-0.06%)本周表现,周涨幅在SW28个一级行业中排于第16位。

10.本周建筑建筑行业动态分析行业59家公司录得上涨,数量占比46%;本周涨幅超过行业指数涨幅(-0.71%)的公司数量为75家,占比58%,本周建筑行业录得上涨公司家数较上周大幅减少,周涨幅超过行业涨幅公司家数较上周有所增加,行业排名较上周(第18位)小幅上升2个名次。

11.从本周涨幅结构来看,本周涨幅排名靠前的主要为中小市值标的,以装修装饰、专业工程和园林板块标的为主,本周建筑装修板块的维业股份(+8.93%)、风语筑(+8.8710月地方债和信贷支撑社融增量%)、奇信股份(+7.31%)、华凯创意(+5.41%)涨幅均超过5%;专业工程板块的中铝国际(+6.44%)、东华科技(+4.62%)、日上集团(+4.35%)本周涨幅均位于行业前列;园林工程板块的花王股份(+3.61%)、大千生态(+3.60%)本周涨幅位居行业前10位。

12.此外,国际工程板农村基础设施建设获大力推进块的中工国际(+7.97%)本周涨幅位居行业前三。

13.本周政策/要闻解读本周11月11日,央行安信证券发布10月社会融资数据和金融统计数据。

15.其中,对实体经济发放的人民币余额为168.92万亿元,同比增长13.3%;对实体经济发放的外币折合人民币余额为2.31万亿元,同比增10月地方债和信贷支撑社融增量长5.9%。

16.10月末,广义货币(M2)余额同比增长10.5%,农村基础设施建设获大力推进增速比上月末低0.4个百分点,比上年同期高2.1个百分点;狭义货币(M1)余额同比增长9.1%,增速分别比上月末和上年同期高1个和5.8个百分点。

18.其中表内融资(人民币)新增6663亿元,同比多增1193亿元,仍为社融增量的主要力量;10月表外融资大幅减少,新增委托、信托、未贴现银行承兑汇票合计减少2138亿元,同比少减206亿元,其中,新增未贴现银行承兑汇票减少10建筑行业动态分析89亿元,同比多减36亿元;新增信托减少875亿元,同比多减251亿元;新增委托减少174亿元,同比少减493亿元。

22.10月单月,地方政府债券发行额为4429亿元(去年同期为965亿元),其建筑行业动态分析中新增债券发行额为1899亿元(去年同期为0亿元)。

23.在金融统计数据方面,10月当月人民币增加6898亿元,同比多增28510月地方债和信贷支撑社融增量亿元。

24.分部门看,住户部门增加4331农村基础设施建设获大力推进亿元,其中短期增加272亿元,中长期增加4059亿元;企(事)业单位增加2335亿元,短期减少837亿元,中长期增加4113亿元(同比+1897亿元),票据融资减少1124亿元(同比-1338亿元),企业中长期资金需求明显,中长期同比显著增加。

25.总体来看,10月社会融资规模新增规模主要由人民币贷安信证券款、政府债券融资增量规模推动,表内融资保持一定增长,非标融资大幅减少,社融规模同比增量主要由政府债券净融资规模同比增量支撑。

26.2020年1-10月社融新增累计约为31.04万亿元,显著高于去年同期水平建筑行业动态分析,主要由于金融机构进一步加大对实体经济的信贷支持,新增人民币大幅增加,国内货币政策逆周期调节明显发力,国内实体经济融资需求得到改善。

27.10月地方债和信贷支撑社融增量同时地方政府债券发行提速加量,政府债券融资规模大幅提升。

28.在地方政府专项债的发行规模和进度上,截至10月底,今年累计发行地方债6.12万亿元,其中,发行新增债券4.49万亿元(新增一般债券9479亿元,新增专项债券3.农村基础设施建设获大力推进55万亿元),再融资债券1.63万亿元。

29.从新增地方政府债券投向领域来看,目前财政部公布的最新数据为1-10月投向金额,主要投向领域为市政建设和产业园区基础设施、交通基础设施、教科文卫社会保障,投资占比分别为27.72%、21.16%和20.32%,合计占比达69.2安信证券0%。

31.11月9日,国家发展改革委、中央农办、财政10月地方债和信贷支撑社融增量部等九部门发布《关于在农业农村基础设施建设领域积极推广以工代赈方式的意见》,在补上?三农?领域基础设施短板、夯实农业生产能力建设、持续改善农村人居环境、推动休闲农业和乡村旅游配套设施提档升级、丰富乡村文化生活中寻找切入点,采取以工代赈方式因地制宜实施一批项目。

32.农村基础设施建设获大力推进以工代赈,是指政府投资建设基础设施工程,受赈济者参加工程建设获得劳务报酬,以此取代直接救济的一种扶持政策。

34.国家安排以工代赈投入建设农村小型基础设施工程,贫困农民参加以工代赈工程建设,获得劳务报酬,直接建筑行业动态分析增加收入《意见》指出要加大以工代赈投入,扩大以工代赈投资建设领域和实施范围,其具体实施范围包括:农村生产生活基础设施、农村交通基础设施、水利基础设施、文化旅游基础设施、林业草原基础设施。

35.《意见》还明确,10月地方债和信贷支撑社融增量各地可将符合条件的农业农村基础设施项目按规定纳入地方政府专项债券和抗疫特别国债支持范围,并在组织实施专项债券和抗疫特别国债项目时,大力推广以工代赈方式,多渠道扩大以工代赈实施规模。

36.11月10日,农业农村部指出加快起草形成?十四五?推进农业农村现代化规划提纲;深入开展双循环新格局下推进乡村振兴、建设农业现代化示范区、乡村振兴先行示范区等重大问题研究;抓紧起草支持脱贫地区特色农村基础设施建设获大力推进产业可持续发展的指导意见。

37.具体到农村水利设施建设安信证券方面,11月10日,发改委通知加强今冬明春农田水利建设。

38.要围绕落实?藏粮于地、藏粮于技战略,结合本地区农业农村发展实际,抓紧谋划储备一批农田水利等农业基础设施建设项目,做好项目前期工作,及时建筑行业动态分析安排实施。

39.总体来看,农村基建仍为十四五建设规划的重要组成部分,目前农村基础设施建设需求主要集中在交通10月地方债和信贷支撑社融增量和水利建设方面。

40.2019年7月发布的《关于推动?四好农村路?高质量发展的指导意见》提出到2025年,有需求的地区实现乡乡都有产业路或旅游路,全国农村公路等级农村基础设施建设获大力推进公路比例平均达到95%以上。

41.中国农村发展指数最低的5个省市大部分位于西北安信证券地区,为提高城镇化率,同时响应补短板政策号召,后续西北地区各省或将相继出台一定规模的乡村建设计划,中西部基建、扶贫及新农村建设有望成为重点,布局于中西部的房屋及路桥建设单位或将受益于乡村基础建设需求的释放。

42.我国农村水利建设主要包括供水工程、水环境、水资源、防洪等方面,目前乡村水利设施存建筑行业动态分析在设施老化、建设投资不足等问题,建设需求强劲,水利工程及配套设施建设有利于增强防灾减灾能力、巩固农业基础,也能带动相关产业和装备发展,为农民工等创造更多就业岗位,结合水利建设规划、国家基础设施领域补短板需求,我国水利建设规模有望进一步加速,成为基建投资提升的又一着力点。

43.根据近期所下发的十四五建设相关文件,基础设施建设仍为十四五规划建设的重要内容之一,目前基建补短板和政策加码趋势仍将持续,传统基建重要作用仍凸显,基建央企、地方区域龙头、园林和装修装饰龙头未来仍将受益传统基建的稳步10月地方债和信贷支撑社融增量推进。

44.中长期来看,建筑行业需求趋于稳定,各领域优质龙头市占率提升程度或更加显著,除各传统工程领域外,新基建的推进将为布局新兴业务领域的企业带来新的业绩增长点和估值提升,目前建筑行业多家上市公司,已相继布局智慧交通、智慧城市、IDC等新兴领域,目前仍处于研发探索阶段和框架建设阶段,部分企业承接了智慧化相关的课题研究及示范项目,建议关注:布局智慧交通领域的中设集团、农村基础设施建设获大力推进苏交科,布局智慧建筑、智慧城市建设的华阳国际、新城市,布局IDC领域的中装建设等。

45.目前六稳六安信证券保基调明确,将持续积极扩大国内需求,加强传统基础设施和新型基础设施投资,促进传统产业改造升级,扩大战略性新兴产业投资。

46.基建领域资金供给充足建筑行业动态分析,社融规模较上年大幅提升,强调积极有力的财政政策和灵活适度的货币政策,未来随信贷需求持续增加,地方政府专项债发行的落地使用,叠加降准降息的政策推进,资金释放规模可观,基建投资的资金来源从各方面得到强力支持,建筑中小企业融资环境也有望发生积极改变,进而带动项目推进和业绩提速,4季度基建投资持续改善回升可期,2020年基建投资增速值得期待。

47.总体来看,疫情后出台的多项稳增长政策成效显著,各地重大基建项目的开工、复度不断加强,资金投放精准有力,基建累计投资增速回正,从基建主要子行业来看,多个板块投资明显反弹,其中道路运输和铁路运输业10月地方债和信贷支撑社融增量反弹最为强劲,基建加码交通先行成效显著,水利建设规模持续提升,水利管理业投资持续提升。

48.从企业层面来看,多家央企和地方国企龙头2020前三季度新签合同额和业绩均同比农村基础设施建设获大力推进提升显著,基建集中度有望提升,订单增长助力全年业绩释放。

49.■投资观点2017年以来,随着金融去杠杆力安信证券度加强和基建投资增速的放缓,建筑行业迎来了史上最为漫长的调整,2016-2019年建筑装饰行业指数(申万)(801720.SI)分别下跌0.44%、6.26%、29.27%和2.12%,2020年至今下跌1.00%。

50.随着建筑行业的深度调整,米乐m6建筑业成为低预期、低估建筑行业动态分析值、低配置的?三低?行业。

51.2020年以来,受疫情影响和冲击,中国经济的发展亟需10月地方债和信贷支撑社融增量扩大内需,加大投资力度,实现?六稳?和?六保?的政策目标。

52.当前,建筑行业迎来较好的宏观发展环境:(1):财政政策更加积极有效农村基础设施建设获大力推进,提高财政赤字率,发行抗疫特别国债,加大地方政府专项债发行,中央和地方双管齐下增强政府投资能力。

53.(2)货币政策更加灵活适度,降息降准成为政策选项,金融去杠杆政策已经专项,宽安信证券松的货币环境和较低的融资成本有助于建筑行业快速发展。

54.(3)地方政府的积极建筑行业动态分析主动推出了约50万亿元的投资项目,国家对财政赤字率容忍度的提高,基建投资持续回升概率较大。

55.我们认为当下建筑行业的投资逻辑如下:(1)政策回暖提升估值空间,尤其是积极的财政政策和相对宽松的货币政策,财政政策增强地方政府项目投资能力,货币政策为行业提供了充裕的低息的10月地方债和信贷支撑社融增量流动性,政策回暖提升行业估值空间。

56.(2)基建投资有望回升,基建龙头尤其是区域基建龙农村基础设施建设获大力推进头将直接受益,基建项目集中推出,财政赤字提高,专项债精准使用将带动基建投资企稳回升。

57.(3)行业有望出清,安信证券疫情对央企和地方国企的影响相对有限,新一轮的基建投资将直接改善订单和业绩;民营建筑企业的影响较大,尤其是过去较为激进的公司面临业绩压力,预计四季度有望持续好转,全年恢复到正常水平。

59.大建筑央企是基建投资的中流砥柱,即使面对前所未有的复杂经济环境,部分大建筑央企新签订单仍然实现了正增长,未来将充分受益基建稳增10月地方债和信贷支撑社融增量长政策,推荐中国铁建、中国交建,建议关注中国化学。

61.本轮基建投资的主要驱动力量是地方政府安信证券,多个省市推出庞大的基建投资计划,区域基建龙头将会显著受益区域基建投资的爆发,推荐安徽建工和山东路桥。

63.基建投资回升将对基建勘察设计企业带来机遇,推荐中10月地方债和信贷支撑社融增量设集团和苏交科。

65.生态保护和环境建设投资继续高增长,在新一轮的基建安信证券发展中,园林新锐有望崛起,行业竞争格局有望发生变化,估值与业绩有望实现共振,推荐东珠生态、绿茵生态和大千生态。

66.■风险提示:疫情控制不及预期、政策实施不及预期、经济下行风险、PPP推进不及预期、固定资产投资建筑行业动态分析下滑、地方财政增长缓慢风险等。